中原第一权威经济门户

一起实现我们的中国梦

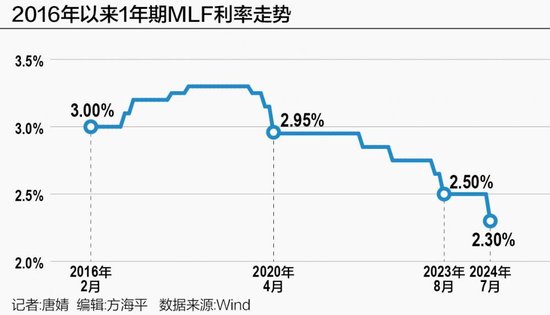

7月25日,中国人民银行在本月内第二次开展中期借贷便利(MLF)操作,操作量2000亿元,并明确采用利率招标方式,本次中标利率2.3%,较前次下降20个基点。

值得注意的是,交易公告中提到MLF操作采用了利率招标方式,即参与机构在投标时可以选择多个利率,最终的中标结果也更能反映资金供需状况。从实际效果看,本次MLF利率适度下行,较好地弥合了与同业存单等市场利率的差异。

中国外汇交易中心的数据显示,截至7月24日收盘,AAA级同业存单一年期的利率已经从年初的2.45%左右降至1.93%,与目前MLF利率倒挂幅度缩窄至40bp左右。

而就在不久前的7月22日,央行发布公开市场业务公告,宣布即日起公开市场7天期逆回购操作采用固定利率、数量招标,操作利率由1.8%调整为1.7%,下降幅度为10个基点。同日,SLF利率联动下调,隔夜期、7天期和1个月期下降10个基点至2.55%、2.70%和3.05%。

记者采访了解到,这次MLF利率调整,和7月22日的SLF利率下调一样,系主要政策利率——央行7天期逆回购利率下调后,政策利率体系的联动调整。

至于MLF利率下调幅度为何超出7天期逆回购利率,民生银行首席经济学家温彬告诉记者,或源于之前MLF利率偏高,与同业存单等市场利率的利差不断扩大,使得商业银行需求不高。为提升MLF的市场需求,有效发挥其基础货币的投放作用,有必要根据市场供需变化降低MLF利率,进而缩窄利差。

温彬还称,在7天期逆回购利率下调之后,SLF利率、LPR报价、存款利率以及MLF利率均出现调整,进一步凸显了7天期逆回购利率的主要政策利率地位。尤其是本月第二次MLF操作安排在LPR报价之后,进一步淡化了MLF的政策利率色彩。这表明在新的货币政策调控框架之下,由短及长的利率传导关系逐步理顺。

为何月内二次开展MLF操作?

在过往实践中,MLF主要是每月15日操作(遇节假日顺延),为每月20日的LPR报价提供参考。7月15日,央行开展1000亿元中期借贷便利操作,中标利率为2.5%,因本月有1030亿元MLF到期,延续“缩量平价”操作。

分析人士告诉记者,央行本月二次开展MLF操作旨在满足金融机构的中长期资金需求。临近月末,金融机构流动性需求明显增加,货币市场利率有一定上行压力。

7月25日,上海银行间同业拆放利率(Shibor)涨跌互现,隔夜Shibor报1.7640%,上涨2.5个基点;7天期Shibor报1.8710%,上涨12.9个基点;3个月期Shibor报1.8820%,下跌0.5个基点。从回购利率表现看,DR007加权平均利率为1.8825%,高于政策利率水平。

部分MLF参与机构的交易员提及,他们在此次需求报送中前瞻考虑了下个月的到期量,甚至考虑了央行可能的卖出国债操作。Wind数据显示,央行8月15日将有4010亿元MLF到期。

招联首席研究员董希淼也告诉记者,央行在月底加码MLF操作,系在未进行降准的情况下向市场注入中期流动性,前瞻考虑下个月的MLF到期量以及央行可能卖出国债操作的影响,更好地维护月末乃至下半年市场流动性合理充裕。

温彬还称,未来MLF不排除会延后至每个月的25日操作。但考虑到存量MLF仍在15日前后到期,加之月中还有税期等影响因素,金融机构或面临流动性管理的考验。不过,近期央行在优化公开市场操作机制方面已储备多项举措,包括7天期逆回购以固定利率、数量招标方式更好满足机构需求,增设临时正、逆回购操作应对市场突发情况,酝酿二级市场国债买卖操作等。他还预计,央行将综合运用上述工具,继续保持流动性合理充裕,引导市场利率围绕央行政策利率平稳运行。

业内人士坦言,在7月15日MLF利率按兵不动的情况下,7月22日的LPR报价跟随7天期逆回购利率等幅下行,表明LPR已经更多参考短期政策利率。而本月第二次MLF操作安排在LPR报价之后,则进一步淡化了MLF的政策利率色彩,中标利率变动也不具有政策信号含义。

此外,还有观点认为,MLF操作未来将“重量不重价”。王青认为,央行已经将二级市场国债买卖纳入货币政策工具箱,但其成为基础货币投放渠道和流动性管理主要工具还需要一个过程。这也意味着,未来一段时间MLF操作仍是调节银行体系中长期流动性的重要政策工具。

“未来二级市场国债买卖有望替代MLF充当中期基础货币的作用,MLF的基础货币投放渠道作用会进一步弱化。等到央行二级市场国债买卖规模较大的时候,MLF可能会退出。”对外经贸大学中国金融学院副教授姜婷凤近日在接受21世纪经济报道记者专访时如是表示。

“需要再次强调的是,鉴于MLF中标利率的政策属性淡化了,其涨涨落落也不像以前那么重要了。”光大证券(维权)固收首席分析师张旭亦向记者直言。

利率市场化改革持续深入

央行行长潘功胜6月19日在2024陆家嘴论坛上表示,未来可考虑明确以央行某个短期操作利率为主要政策利率,其他期限货币政策工具的利率可淡化政策利率色彩,逐步理顺由短及长的传导关系。

多名受访人士认为,从近期一系列的利率政策调整可以看出,央行正在积极推进货币政策调控框架转型。7月22日,央行宣布公开市场7天期逆回购操作采用固定利率、数量招标,进一步强化了7天期逆回购利率作为政策利率的属性,而MLF利率的政策属性则正在淡化。

例如,过去LPR是报价行在MLF利率基础上加点形成报价,单独调降的次数并不多,但7月15日LPR却在MLF利率按兵不动的情况下单独下行,而7月25日MLF利率又在当月LPR报价之后下降。种种迹象都表明,MLF利率对LPR的参考作用正在逐步减弱。

与此同时,存贷款利率联动性也在增强。7月25日,工商银行、农业银行、中国银行、建设银行、交通银行五大行均已下调存款挂牌利率。其中,活期存款下调了0.05个百分点,通知、协定和一年期及以内定期存款利率下调了0.1个百分点,二年期及以上定期存款利率下调了0.2个百分点。

7月22日,央行宣布公开市场7天期逆回购操作利率由1.8%下调至1.7%;当日,1年期和5年期以上LPR均同步下降10个基点。彼时王青告诉记者,根据存款利率市场化调整机制,银行存款利率要与1年期LPR报价和10年期国债收益率挂钩,这意味着接下来银行存款利率将全面启动新一轮下调,这将有助于稳定银行净息差。

分析人士认为,OMO降息后的第3个工作日,大型银行就下调存款挂牌利率,体现出存款利率市场化调整机制作用有效发挥,商业银行市场化定价能力进一步增强。按照以往经验,股份制银行料近期就会跟进调整,中小银行则可能逐步分批跟进下调。

温彬表示,近期一系列降息政策组合拳的落地,表明稳增长已成为当前政策首要目标,既释放了稳经济的信号,助力提振市场信心;也进一步明晰了未来的货币政策调控框架,有助于不断提升调控的精准性和有效性。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。上一篇 实习生拳打金融业