中原第一权威经济门户

一起实现我们的中国梦

【天风研究·固收】 孙彬彬

核 心 观 点

2022年债券违约在不同市场、不同券种、不同行业间有所分化,债券违约多集中在房地产行业和境外市场,违约风险趋于集中。

如何看待地产债后续违约风险?

已经违约的房企中2023年将有1117亿元到期,兑付压力仍较大。当前尚未违约的民营房企主要有碧桂园、金地、远洋、滨江、美的置业、龙湖、新城等。

从政策端来看,地产政策目前已来到明确宽松阶段,但较上一轮去库存刺激力度仍偏弱。2023年政策着力于地产资产负债表修复,宏观上既然是资产负债表修复的开始,微观上信用风险就有收敛的基础。

虽然政策支持向下传导较为缓慢,地产行业基本面仍不乐观,销售回款也依然捉襟见肘,但是当前房地产贷款和债券融资在改善,房贷利率大幅下降,考虑到近期明确未来还会有进一步地产支持政策落地,以及政策当局鲜明的修复诉求,2023年地产债定价主要就在于现实困难和政策发力间的实际状况,这个过程中市场先行,不管是民营地产还是大型央企地产,我们认为地产债预期可以乐观一些。至少违约风险有收敛的可能。

受地产影响,前期积累的各方面问题是否会进一步加剧城投债或金融债的违约风险?

金融债方面:虽然有辽阳农商行破产、部分二级资本债不赎回等事件,但从整体看,我们继续认为“包商之后无包商”,至少银行类金融债总体信用风险依然可控。

城投债方面:2022年,城投债虽然没有公开债违约,但出现兰州城投技术性逾期、遵义道桥债务展期重组、大量城投商票及非标逾期等信用事件。

展望2023年,我们认为城投债券违约的风险仍然不高。

一方面,从历史来看,城投债尽管经历了诸多波折,但始终没有出现实质性违约,虽然过去不代表未来,但是背后的历史因素其实仍然具备持续的可能;其次,近年来,城投融资在不断规范,考虑到目前政策更为依赖专项债和政策性金融工具,其风险低、成本低,相对更好监督管理,确实没有必要通过发行高成本、高风险的城投债来解决当前问题,这也符合坚定化解隐性债务的底线。因此,只要我们看到政府有关的融资总盘子在扩张,城投在广义上也就具备了安全边界;此外,永煤事件起到了极强历史警示作用,虽然不同区域分化可能将延续甚至扩大,尾部主体的信用风险可能还是时刻牵动市场。但城投债作为一个总体,违约风险确实较低。

综合来看,从2022年的整体信用状态观察,我们认为2023年总体信用风险预计会有所收敛,收敛幅度取决于地产资产负债表修复的程度。市场可能会担心,因为信用配置能力受损,带来总体信用压力,甚至可能带来信用风险的进一步放大。实际上,供需之间,仍然有平衡的基础。

1.如何从2022年信用债违约看2023年走向?

2022年,疫情反复,经济下行压力加大,2022年有哪些信用债违约?呈现出什么特征?如何看待未来信用风险?

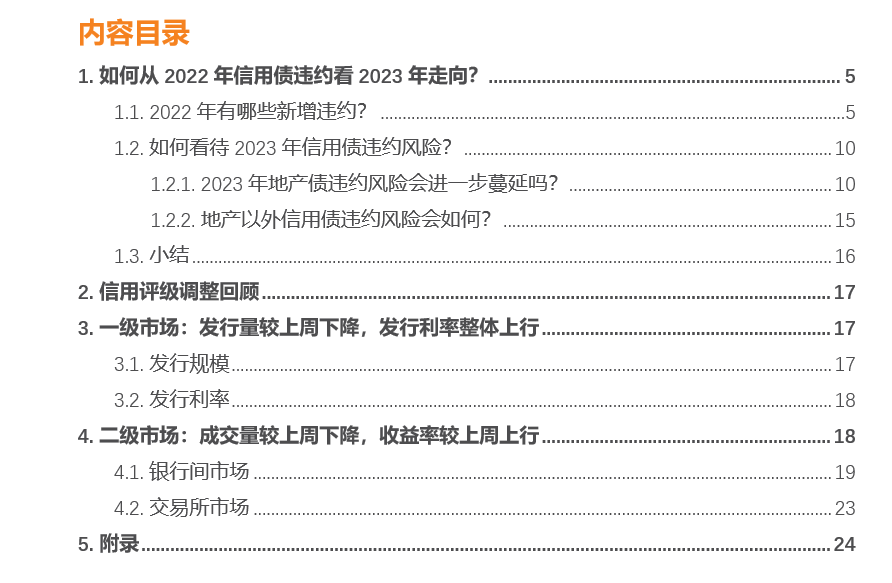

1.1. 2022年有哪些新增违约?

截至2022年12月31日,境内信用债市场总共有991只债券发生违约,涉及发行主体290家,违约总规模(本金+利息)5878亿元(违约类型包括展期、技术性违约、实质性违约等,交易场所为上海、深圳及银行间,债券类型包含ABS、ABN及可交换债)。从时间分布来看,2019、2020、2021年是信用债违约高峰,逾期规模高达1000亿元左右。

2022年,境内信用债市场新增违约主体43家,新增违约债券190只,涉及债券违约规模1885亿元(2021年同期1712亿元),相较2021年同期有所增加。进一步观察违约节奏,受19恒大01影响,5月份新增债券违约规模最高,达到331.92亿元;7月新增违约债券数量最多,共计28个。

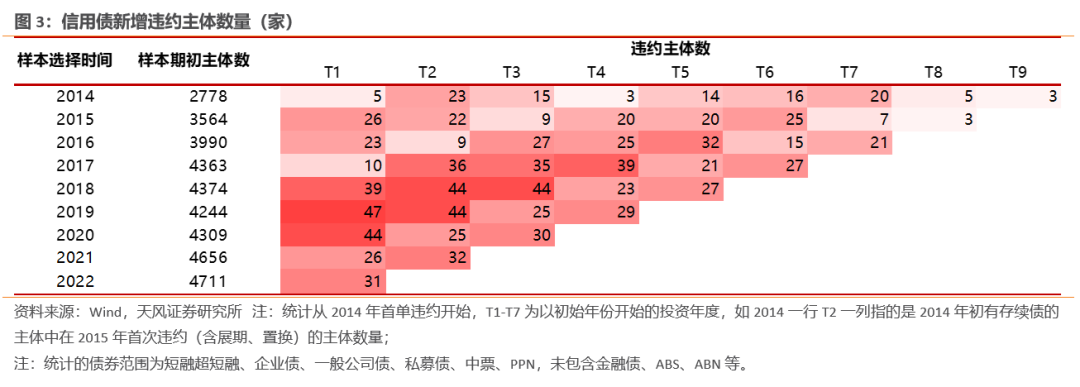

违约率方面,我们采用边际违约率和累计违约率两种指标衡量。边际违约率衡量不同年度存续的债券主体在各年投资期内发生违约的概率,累计违约率衡量不同年度存续的债券主体截至各年投资期内累计发生违约的概率。

从边际违约率来看,2018年-2020年的存续债券主体在当年发生首次违约的概率较高;2022年全年边际违约率为0.66%,较2021年小幅上升。

从累计违约率来看,截至2022年底,2018年存续的债券主体累计违约比率高于前后年份,达到4.05%。

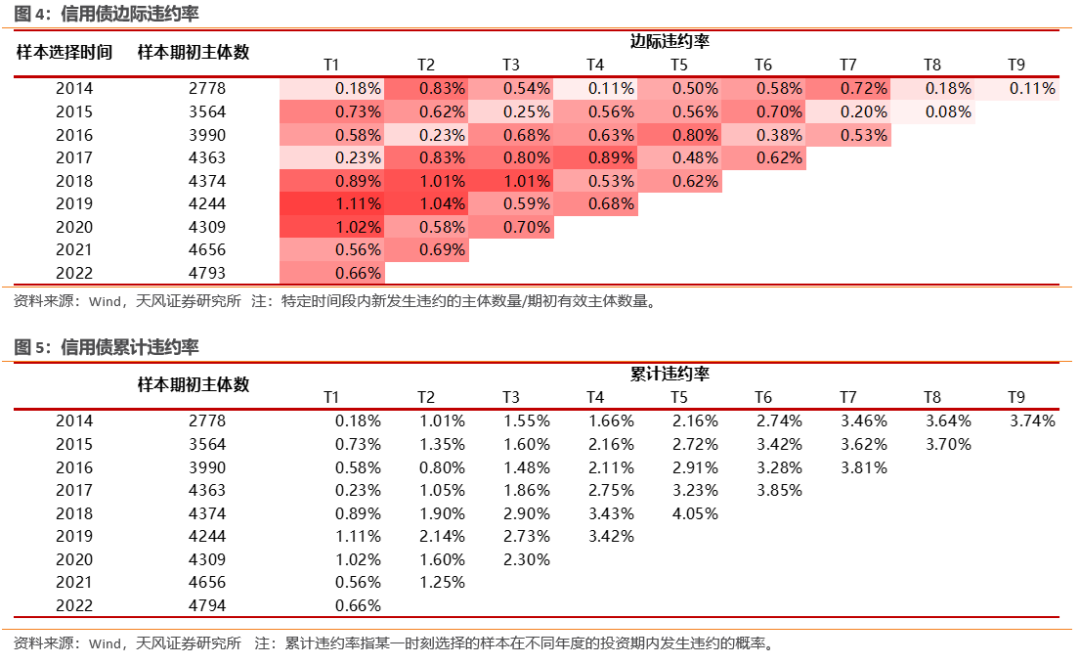

其次从规模计违约率来看:2018年违约集中出现以来,违约率大幅提升后居高不下。2022年内偿还压力不小,规模计违约率达到1.73%,相比2021年有所上升。

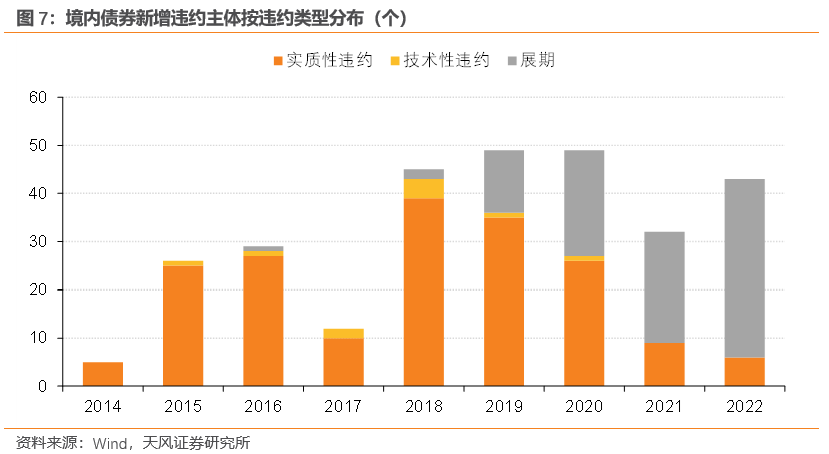

从违约类型看,面对债务到期压力,实质性违约及技术性违约逐年减少但展期大幅增加。将债券违约进一步划分为实质性违约、技术性违约及展期等广义违约,境内信用债市场的实质性违约和技术性违约次数延续了2021年的下降趋势,较前几年有明显改善:截至12月31日,境内信用债实质性违约仅发生6起,没有发生技术性违约,但展期债券数量及规模明显增加,共有37家新增违约主体的债券展期,较2021年全年增加14家。

从企业性质来看,违约主体仍以民企为主。2022年新增违约主体中,有42家为民营企业,违约民企占比进一步提高,唯一的1家地方国企:武汉当代明诚文体集团于2021年8月实控人变更为武汉国资委,从而由民营企业变更为地方国有企业。

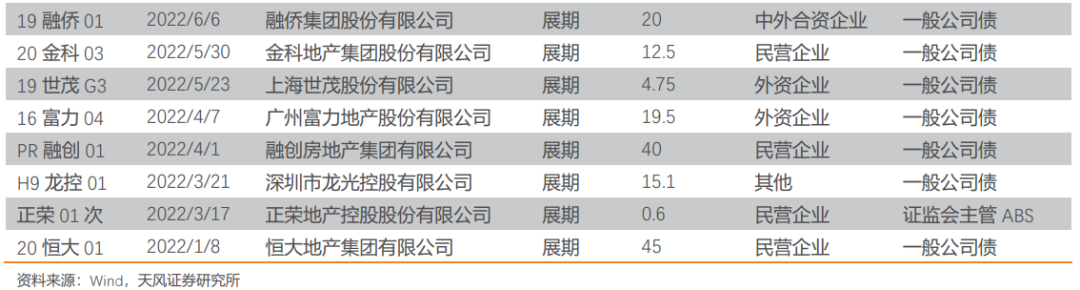

从行业分布来看,2022年违约主体仍集中在房地产行业,房地产成为2022年违约的突出行业,同时成为累计新增违约主体最多的行业。根据申万行业分类,2022年新增违约主体中有24家分布于房地产,较2021年增加15家。截至2022年底,房地产行业累计有41家违约主体,显著高于其他行业。

此外,2022年以来,商业保理公司ABS、ABN违约,成为最为频繁的违约事件,穿透信用主体后均为地产相关拖累,如世茂、阳光城、奥园等。

除地产以外,阳谷祥光铜业、哈工大高新等企业违约多数是经营恶化、内部治理能力欠佳、受限资产比例过高、债务集中到期压力和再融资枯竭导致。

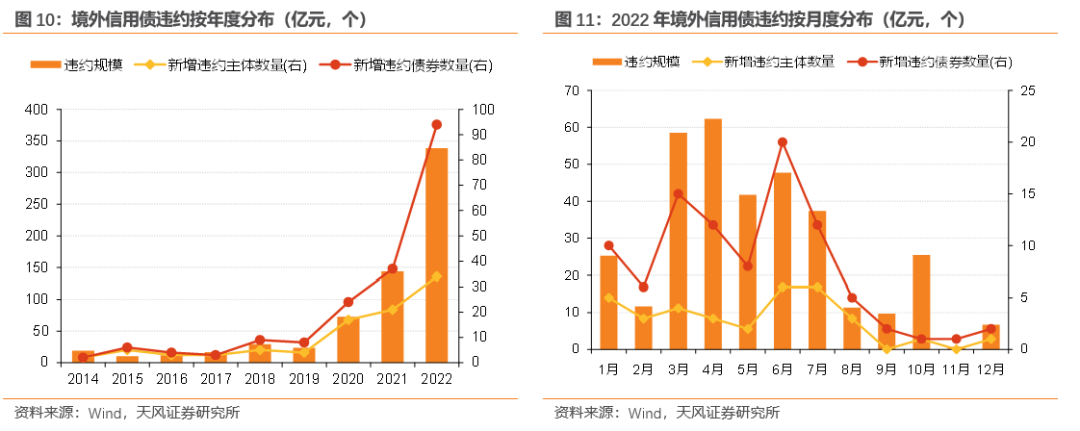

境外债方面,境外信用债违约较2021年显著增加,与地产债违约频发高度相关。截至2022年12月31日,海外债市场累计违约主体94家,累计违约债券187支,涉及债券违约规模665亿元。2022年以来,新增违约主体34家,新增违约债券94只,涉及债券违约规模339亿元,较2021年增加195亿元,违约情况明显增加。分违约节奏来看,境外信用债违约集中发生在3-7月,其中6月份新增违约债券数量最多,达20支;4月份违约债券规模最高,达62.32亿元。

境外债违约类型多以实质性违约为主。2022年34家新增违约主体中,仅1家为技术性违约,其余32家均为实质性违约。分行业看,房地产依旧为违约频率最高行业,并在2022年成为违约主体最多的行业,远超其他行业违约频率。

除此之外,交换要约也是房企在境外市场的违约方式之一。交换要约指的是发行人面临资金的流动性紧张无法按期兑付债券本息,从而向债券投资人发出要约,将一定比例的现有债券置换成新券,通过延长期限、更改票面利率或改变支付方式等减轻发行人的负担,缓解当前的流动性危机,实现再融资。据不完全统计,近一年来,富力地产、祥生集团、正荣地产、中梁控股、港龙地产等均在海外债市场进行交换要约民企中正荣地产于2022年2月21日就四笔美元债及一笔人民币点心债进行批量交换。

2022年债券违约在不同市场、不同券种、不同行业间有所分化,债券违约多集中在房地产行业和境外市场,违约风险趋于集中。境外债市场方面,首次违约主体数量、首次违约债券数量及涉及违约规模均较2021年有明显上升,主要与地产债的集中违约有关。

1.2. 如何看待2023年信用债违约风险?

2022年债券违约主要集中在地产行业,首先需要明确如何看待地产债的进一步违约风险?

1.2.1. 2023年地产债违约风险会进一步蔓延吗?

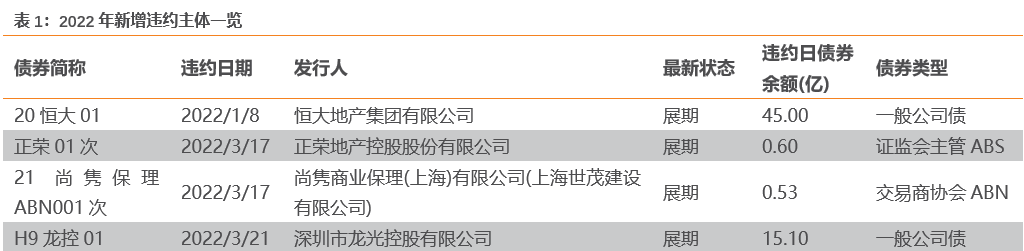

我们首先来看已经违约的地产主体,全部为民营房企,违约方式多为展期。

对高频违约房企的处置进度作进一步追踪,虽大部分房企对违约债券尚未完成兑付,但已在处置行动中。债务违约的后续处置分为三种情况,一为单一债券违约的处置,如召开债券持有人会议、通过展期或调整付息安排方案、对违约债券安排兑付、债务重组等;

二是公司业务或资产方面的处置,如转让或拍卖股权、划拨资产、破产重整等;

三是外部处置,对于境外债券,通常由债权人向香港特别行政区高等法院提起清盘呈请,并由香港法院向债券颁布清盘令。通过梳理,佳兆业、正荣地产、景瑞控股均积极出售项目、盘活资产;

四川蓝光、泰禾集团、天房集团、恒大地产、金科地产均有股东股权被冻结、拍卖或转让,用以获得对价现金流,或直接转让至债权人取得债务豁免。花样年、阳光城则先后收到法院颁布的清盘令,要求公司变卖资产以偿还债务、分配剩余财产。

其次,地产债未来到期方面,截至2023年1月26日,未来一年内2023年3月、4月偿付债券压力较大,分别有779.93亿元、562.31元地产债到期,7、8月均有超500亿地产债到期,后续仍需关注相应时点的债务偿还情况。其中,已经违约的房企中2023年将有1117亿元到期,兑付压力仍较大。

除已经违约的房企以外,哪些民营房企尚未违约?当前经营情况如何?未来是否有新增违约的风险?

当前尚未违约的民营房企主要有碧桂园、金地、远洋、滨江、美的置业、龙湖、新城等,我们具体从销售、拿地、财务情况来看重点房企碧桂园:

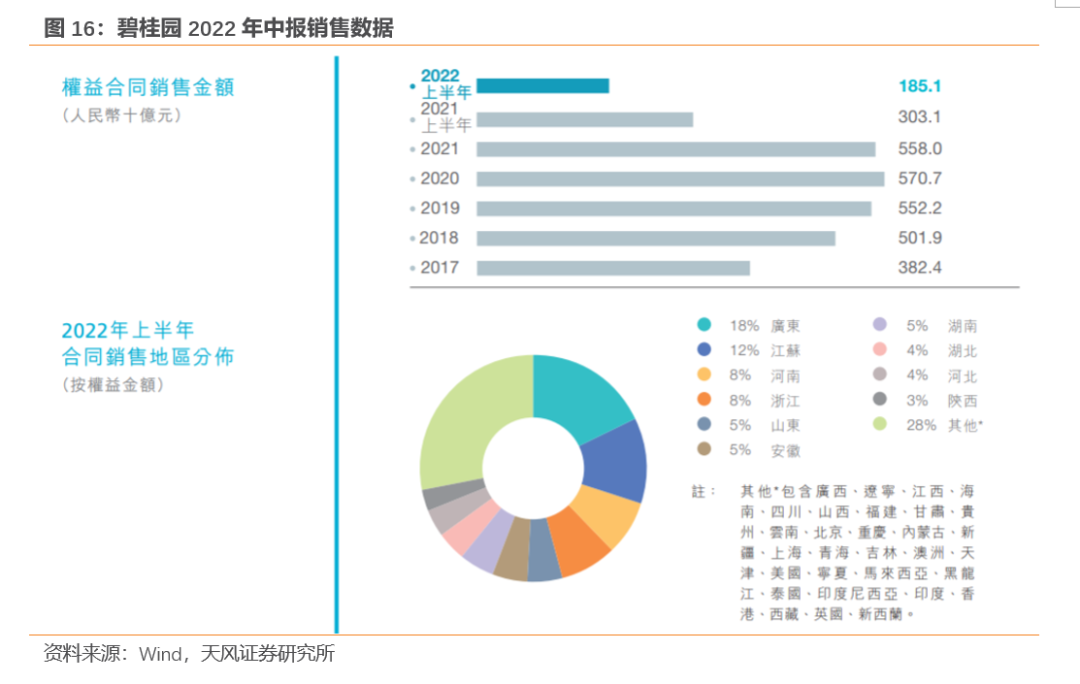

(1)销售:销售规模维持行业领先。据2022年碧桂园中报,2022年上半年权益合同销售金额1851亿元,相比2021年同期下降39%,权益销售面积 2348 万平,同比下降32%,同时实现权益回款 1703 亿元,回款率达到 92%,连续7年达到90%以上。公司销售规模维持行业领先,降幅表现优于百强房企平均水平 12pct。

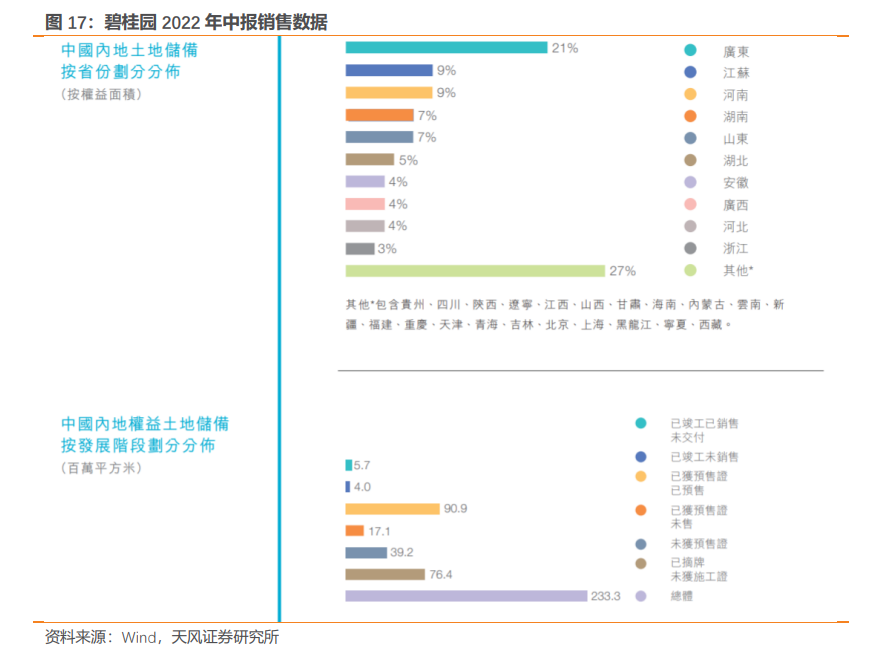

(2)拿地:2022年上半年分别在佛山、张家口、兰州等地获取低溢价率的土地,获取新项目 9 个,权益地价 61 亿元,其中 78%新增土地位于五大都市圈。截止上半年公司权益可售资源共 12161 亿元,货源充足。

(3)财务:财务状况整体稳健,三道红线指标改善。债务方面,截至 2022 上半年,公司有息负债 2936.8 亿元,较2021年末下降 7.6%,主要由合同负债、贸易及其他应付款和有息债务构成。其中短期借款 529.73 亿元,较2021年末下降 17.7%;应付账款2474亿元,较2021年末下降13.2%。少数股东权益1056亿元,较2021年末上升3.6%。

三道红线方面,公司剔除预收款后资产负债率72.1%,净负债率 48.1%,较去年同期分别改善 5.2pct、1.6pct,现金短债比 2.0 倍,维持“黄”档。此外,公司于2022年5月成为国内首批发行附带信用保护工具公司债的示范民营房企,发行公司债5亿元,并在交易商协会和中债信用增信担保的支持下积极推进中票发行。

债券方面,截至2023年1月28日,碧桂园存续境内债券56.21亿元,其中在2023年9月迎来兑付高峰,有41.25亿到期;存续境外债券102.99亿元,在2023年4月迎来兑付高峰,有0.92亿到期。现金方面,截至2022年中报,碧桂园可动用现金余额1479.76亿元,受限现金244.93亿元,占比17%。碧桂园的货币资金可以对短期债务提供保障,结合每年近500亿左右的销售回款,同时外部授信(截至2021年底未使用授信2615亿元)和资本市场融资渠道可以对公司的流动性提供支持,整体流动性较稳定,碧桂园的违约风险趋于下降。

综合来看,此前较为担心的民营房企碧桂园虽受到行业整体波动影响,但销售规模和土储仍保持在行业前列,货币现金较为充足,基于贷款和债券融资支持,借新还旧的压力大为缓解,债券违约风险趋于下降。

从政策端来看,2022年,地产政策纠偏,目前已来到明确宽松阶段,但较上一轮去库存刺激力度仍偏弱。2023年政策着力于地产资产负债表修复,宏观上既然是资产负债表修复的开始,微观上信用风险就有收敛的基础。

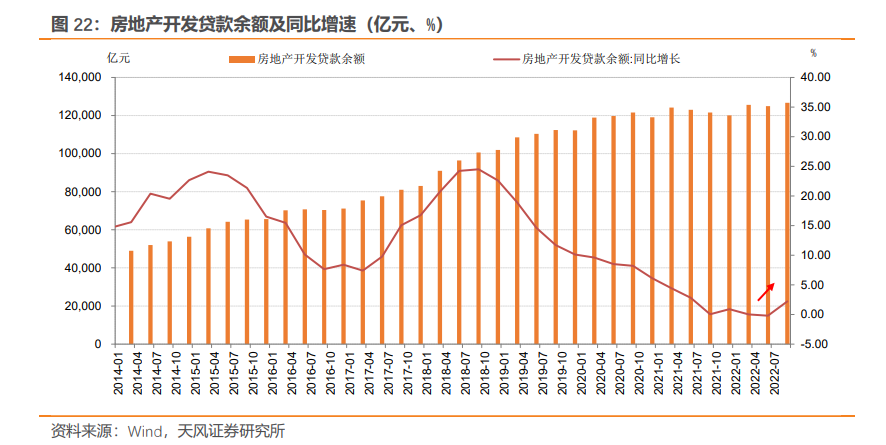

虽然政策支持向下传导较为缓慢,地产行业基本面仍不乐观,销售回款也依然捉襟见肘,但是当前房地产贷款和债券融资在改善,房贷利率大幅下降,考虑到近期明确未来还会有进一步地产支持政策落地,以及政策当局鲜明的修复诉求,2023年地产债定价主要就在于现实困难和政策发力间的实际状况,这个过程中市场先行,不管是民营地产还是大型央企地产,我们认为地产债预期可以乐观一些。至少违约风险有收敛的可能。

1.2.2. 地产以外信用债违约风险如何?

受地产影响,前期积累的各方面问题是否会进一步加剧城投债或金融债的违约风险?如何看待未来地产以外信用债市场的情况?

这部分我们主要给出结论:

(1)金融债方面,虽然有辽阳农商行破产、部分二级资本债不赎回等事件,但从整体看,我们继续认为“包商之后无包商”,银行类金融债总体信用风险依然可控。

受宏观经济景气下行和地产行业拖累影响,2022年中小银行经营压力依然较大,出现辽阳农商行破产及部分二级资本债不赎回等事件。

这里需要明确2022年还未公布最新一期《中国金融稳定报告》,我们延用2021年央行发布《中国金融稳定报告(2021)》 中观点:“以“在线修复”为主稳妥化解中小金融机构风险,持续推动中小金融机构改革化险;……加大银行体系不良资产核销力度,分类施策补充中小银行资本;……健全金融风险问责机制,对重大金融风险严肃追责问责,有效防范道德风险。”可以合理外推,对于高风险金融机构处置以在线修复为主,这就意味着,即使金融机构有风险,但是处置会稳妥,至少能守住债券不违约的底线。

(2)城投债方面,我们认为城投违约风险仍然很低。

2022年,受疫情和房地产市场影响,地方政府财力承压,土地出让放缓,部分区域还要依赖城投拿地,实际上加大了城投平台的资金压力。城投债虽然没有公开债违约,但出现兰州城投技术性逾期、遵义道桥债务展期重组、城投商票及非标逾期等信用事件。

展望2023年,我们认为城投债券违约的风险仍然不高。

一方面,从历史来看,城投债尽管经历了诸多波折,但始终没有出现实质性违约,背后的原因极为复杂,虽然过去不代表未来,但是背后的历史因素仍然具备持续的可能;其次,近年来,城投融资在不断规范,考虑到目前政策更为依赖专项债和政策性金融工具,其风险低、成本低,相对更好监督管理,确实没有必要通过发行高成本、高风险的城投债来解决当前问题,这也符合坚定化解隐性债务的底线。因此,只要我们看到政府有关的融资总盘子在扩张,城投在广义上就具备了安全的边界;此外,永煤事件起到了极强的历史警示作用,虽然不同区域分化可能将延续甚至扩大,尾部主体的信用风险,可能还是时刻牵动市场的神经。但对城投债作为一个总体,违约风险确实较低。

综合来看,从2022年的整体信用状态观察,我们认为2023年总体信用风险预计会有所收敛,收敛幅度取决于地产资产负债表修复的程度。市场可能会担心,因为信用配置能力受损,带来总体信用压力,甚至可能带来信用风险的进一步放大。实际上,供需之间,仍然有平衡的基础。

1.3. 小结

2022年债券违约在不同市场、不同券种、不同行业间有所分化,债券违约多集中在房地产行业和境外市场,违约风险趋于集中。

如何看待地产债后续违约风险?

已经违约的房企中2023年将有1117亿元到期,兑付压力仍较大。当前尚未违约的民营房企主要有碧桂园、金地、远洋、滨江、美的置业、龙湖、新城等。

从政策端来看,地产政策目前已来到明确宽松阶段,但较上一轮去库存刺激力度仍偏弱。2023年政策着力于地产资产负债表修复,宏观上既然是资产负债表修复的开始,微观上信用风险就有收敛的基础。

虽然政策支持向下传导较为缓慢,地产行业基本面仍不乐观,销售回款也依然捉襟见肘,但是当前房地产贷款和债券融资在改善,房贷利率大幅下降,考虑到近期明确未来还会有进一步地产支持政策落地,以及政策当局鲜明的修复诉求,2023年地产债定价主要就在于现实困难和政策发力间的实际状况,这个过程中市场先行,不管是民营地产还是大型央企地产,我们认为地产债预期可以乐观一些。至少违约风险有收敛的可能。

受地产影响,前期积累的各方面问题是否会进一步加剧城投债或金融债的违约风险?

金融债方面:虽然有辽阳农商行破产、部分二级资本债不赎回等事件,但从整体看,我们继续认为“包商之后无包商”,至少银行类金融债总体信用风险依然可控。

城投债方面:2022年,城投债虽然没有公开债违约,但出现兰州城投技术性逾期、遵义道桥债务展期重组、大量城投商票及非标逾期等信用事件。

展望2023年,我们认为城投债券违约的风险仍然不高。

一方面,从历史来看,城投债尽管经历了诸多波折,但始终没有出现实质性违约,虽然过去不代表未来,但是背后的历史因素其实仍然具备持续的可能;其次,近年来,城投融资在不断规范,考虑到目前政策更为依赖专项债和政策性金融工具,其风险低、成本低,相对更好监督管理,确实没有必要通过发行高成本、高风险的城投债来解决当前问题,这也符合坚定化解隐性债务的底线。因此,只要我们看到政府有关的融资总盘子在扩张,城投在广义上也就具备了安全边界;此外,永煤事件起到了极强历史警示作用,虽然不同区域分化可能将延续甚至扩大,尾部主体的信用风险可能还是时刻牵动市场。但城投债作为一个总体,违约风险确实较低。

综合来看,从2022年的整体信用状态观察,我们认为2023年总体信用风险预计会有所收敛,收敛幅度取决于地产资产负债表修复的程度。市场可能会担心,因为信用配置能力受损,带来总体信用压力,甚至可能带来信用风险的进一步放大。实际上,供需之间,仍然有平衡的基础。

2、本周信用评级调整回顾

本周(20230116-20230120)共有2家发行人及其发行债券发生跟踪评级调整。

其中1家发行人(江西正邦科技股份有限公司)评级被下调;1家发行人(苏州市相城国有资本投资有限公司)评级被上调。

本周(20230116-20230120)评级上调的企业为苏州市相城国有资本投资有限公司,主营业务为土木工程建筑。评级上调的主要理由是区域战略地位提高、经济实力提升、业务地位进一步提升、内部重组,可提高经营效率,加强对子公司控制力度。

本周(20230116-20230120)评级一次性下调超过一级的发行主体包括1家:江西正邦科技股份有限公司。其主营业务为农牧业,评级下调的主要原因为部分子公司实质合并重整,控股股东与一致行动人进行实质合并重整;生猪出栏量和销售收入下降。

3、一级发行:发行量较上周下降,发行利率整体上行

3.1. 发行规模

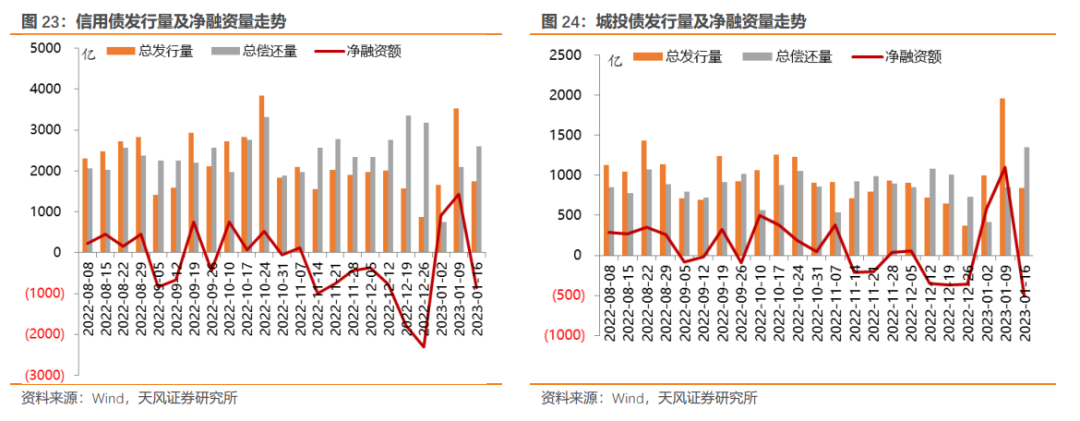

本周非金融企业短融、中票、企业债和公司债合计发行约1,743.38亿元,总发行量较上周下降,偿还规模约2,600.67亿元,净融资额约-857.29亿元;其中,城投债(Wind分类)发行843.47亿元,偿还规模约1,347.30亿元,净融资额约-503.84亿元。

信用债的单周发行量较上周下降,总偿还量上升,净融资额下降。短融发行量下降,总偿还量上升,净融资额下降;中票发行量下降,总偿还量下降,净融资额下降;企业债发行量较上周下降,总偿还量上升,净融资额下降;公司债发行量较上周下降,总偿还量上升,净融资额下降。

具体来看,一般短融和超短融发行1,144.90亿元,偿还1,131.30亿元,净融资额13.60亿元;中票发行281.50亿元,偿还461.38亿元,净融资额-179.88亿元。本周企业债合计发行20.70亿元,偿还55.55亿元,净融资额-34.85亿元;公司债合计发行296.28亿元,偿还952.44亿元,净融资额-656.16亿元。

3.2. 发行利率

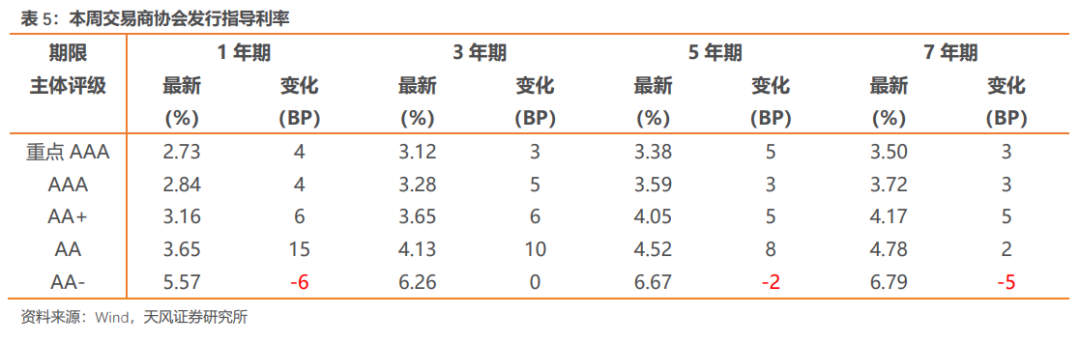

从发行利率来看,交易商协会公布的发行指导利率整体上行、部分下行,各等级变动幅度-11-15BP。具体来看,1年期各等级变动-6-15BP;3年期各等级上行0-10BP;5年期各等级变动-2-8BP;7年期各等级变动-5-5BP;10年期及以上各等级变动-11-7BP。

4、二级市场:成交量较上周下降,收益率较上周上行

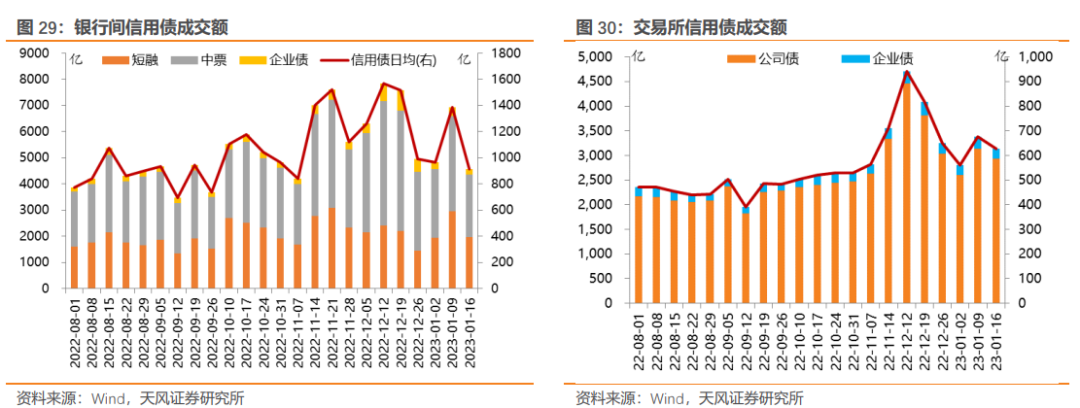

银行间和交易所信用债合计成交48,107.67亿元,总成交量相比前期下降。分类别看,银行间短融、中票和企业债分别成交1,971.24亿元、2,383.40亿元、217.07亿元,交易所公司债和企业债分别成交2940.36亿元和192.2亿元。

4.1. 银行间市场

利率品现券整体收益率整体上行;信用债收益率整体上行,部分下行;金融债收益率整体上行,部分下行;信用利差涨整体扩大;各类信用等级利差涨跌互现。

利率品现券整体收益率整体上行。具体来看,国债收益率曲线1年期上行7BP至2.17%水平,3年期上行4BP至2.54%水平,5年期上行2BP至2.72%水平,7年期上行1BP至2.87%水平,10年期上行4BP至2.91%水平。国开债收益率曲线1年期上行3BP至2.33%水平,3年期上行8BP至2.73%水平,5年期上行2BP至2.89%水平,7年期上行4BP至3.03%水平,10年期上行7BP至3.07%水平。

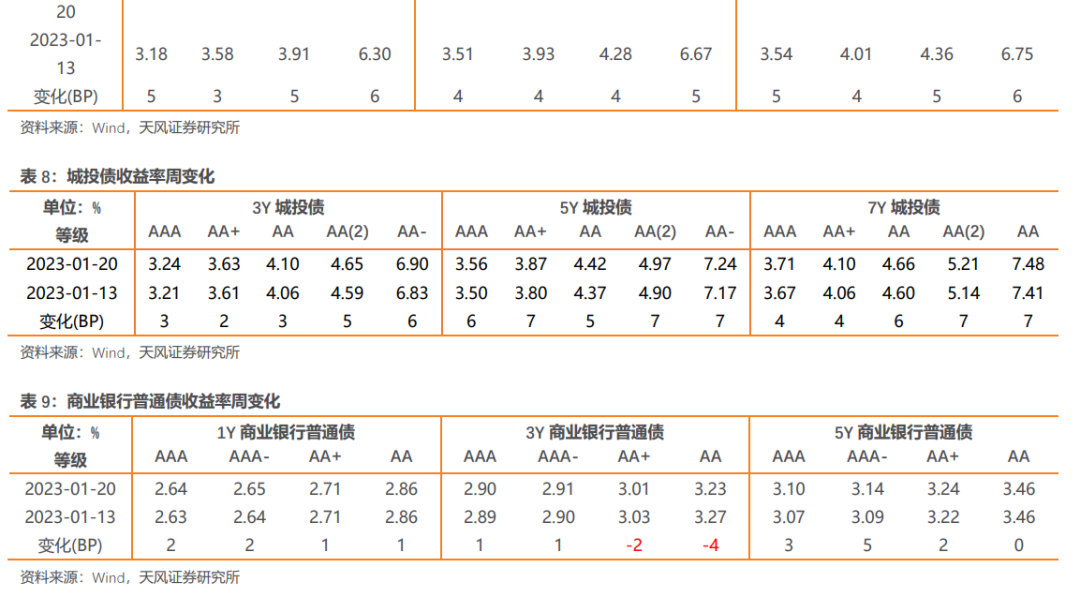

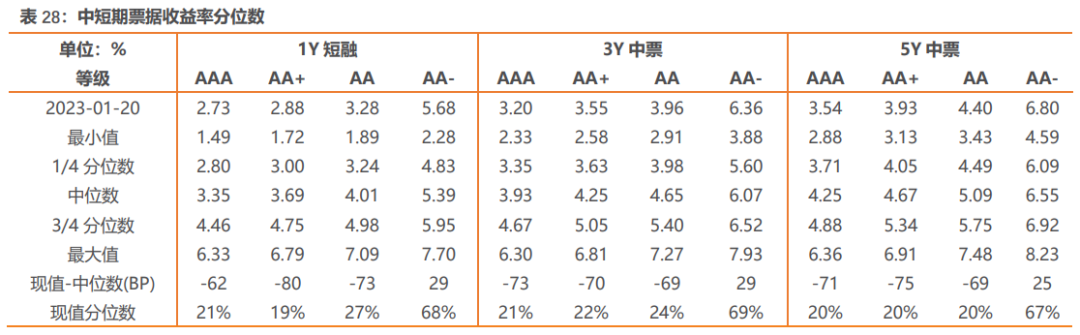

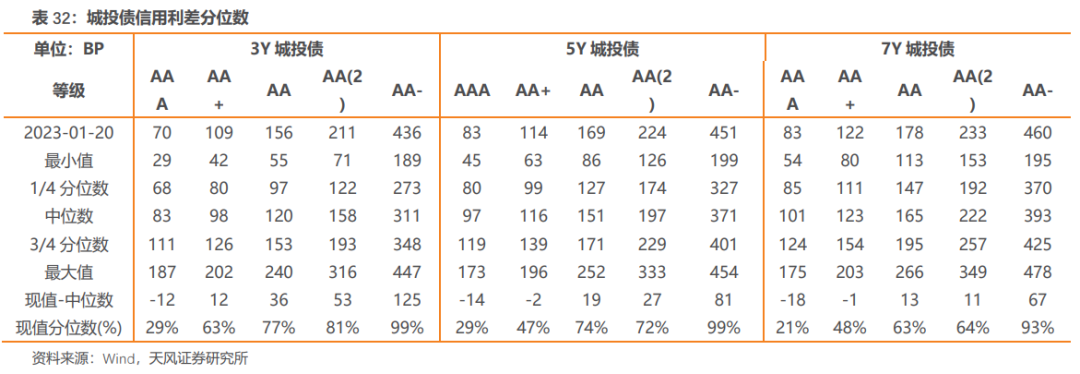

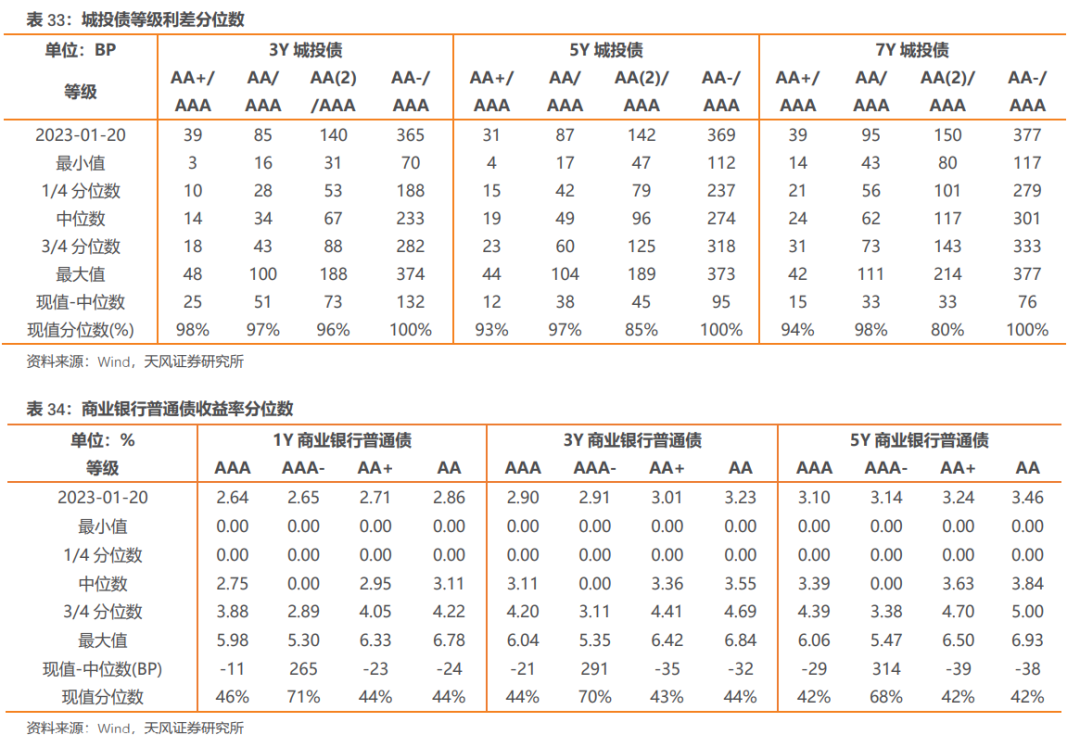

信用债收益率整体上行,部分下行。具体来看,中短期票据收益率曲线1年期各等级收益率变动-5-1BP,3年期各等级收益率上行5-7BP,5年期各等级收益率上行4-4BP;企业债收益率曲线3年期各等级收益率上行3-6BP,5年期各等级收益率上行4-5BP,7年期各等级收益率上行4-6BP;城投债收益率曲线3年期各等级收益率上行2-6BP,5年期各等级收益率上行5-7BP,7年期各等级收率上行4-7BP。

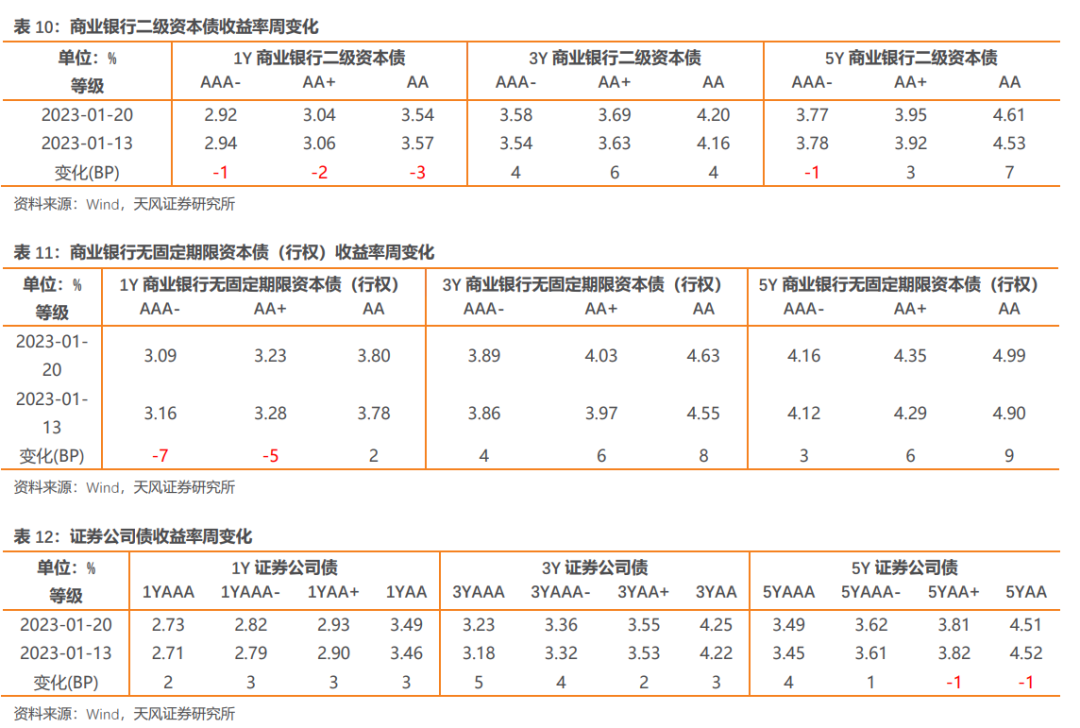

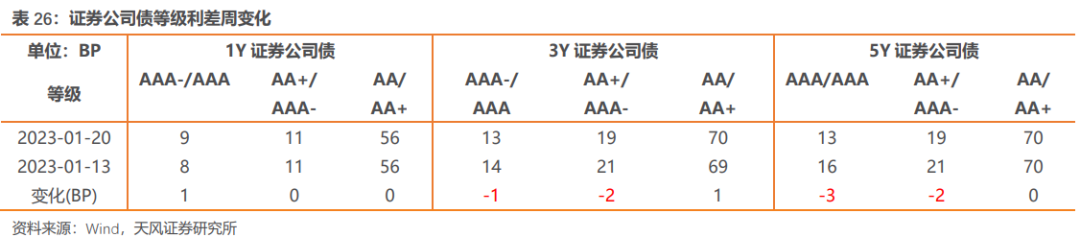

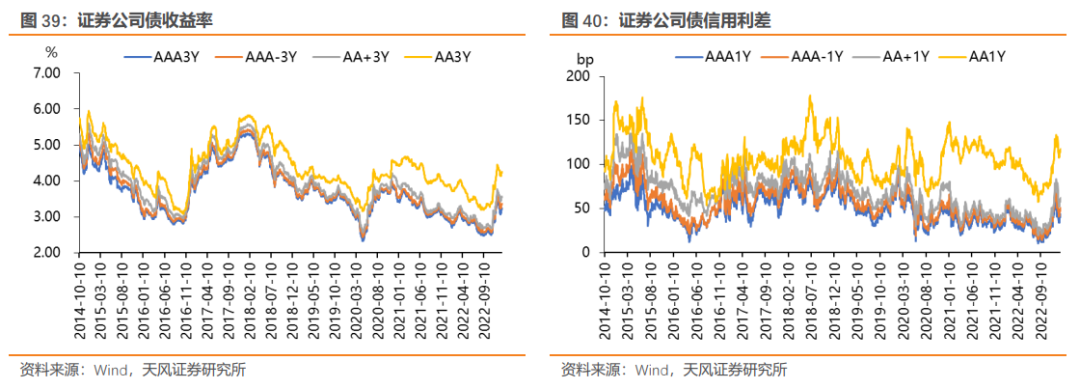

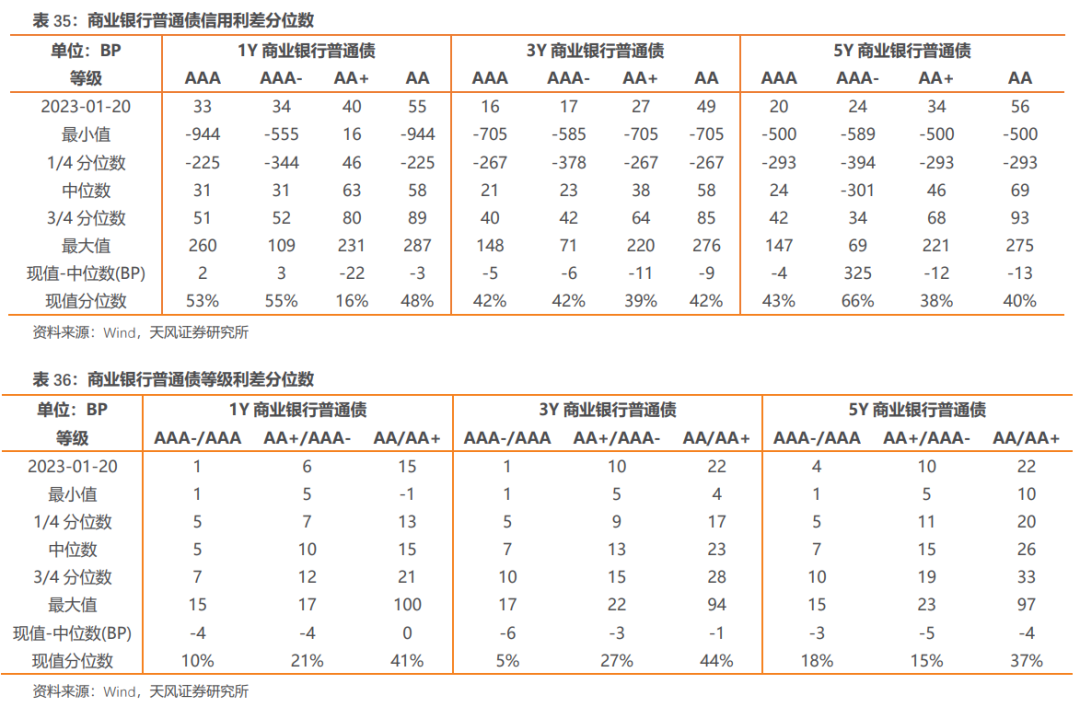

金融债收益率整体上行,部分下行。具体来看,商业银行普通债收益率曲线1年期各等级收益率上行1-2BP,3年期各等级收益率变动-4-1BP,5年期各等级收益率变动0-5BP;商业银行二级资本债收益率曲线1年期各等级收益率变动-3-4BP,3年期各等级收益率变动-1-6BP,5年期各等级收益率变动-1-7BP;商业银行无固定期限资本债(行权)收益率曲线1年期各等级收益率变动-7-4BP,3年期各等级收益率上行3-8BP,5年期各等级收益率上行3-9BP;证券公司债收益率曲线1年期各等级收益率上行2-3BP,3年期各等级收益率上行2-5BP,5年期各等级收益率变动-1-4BP。

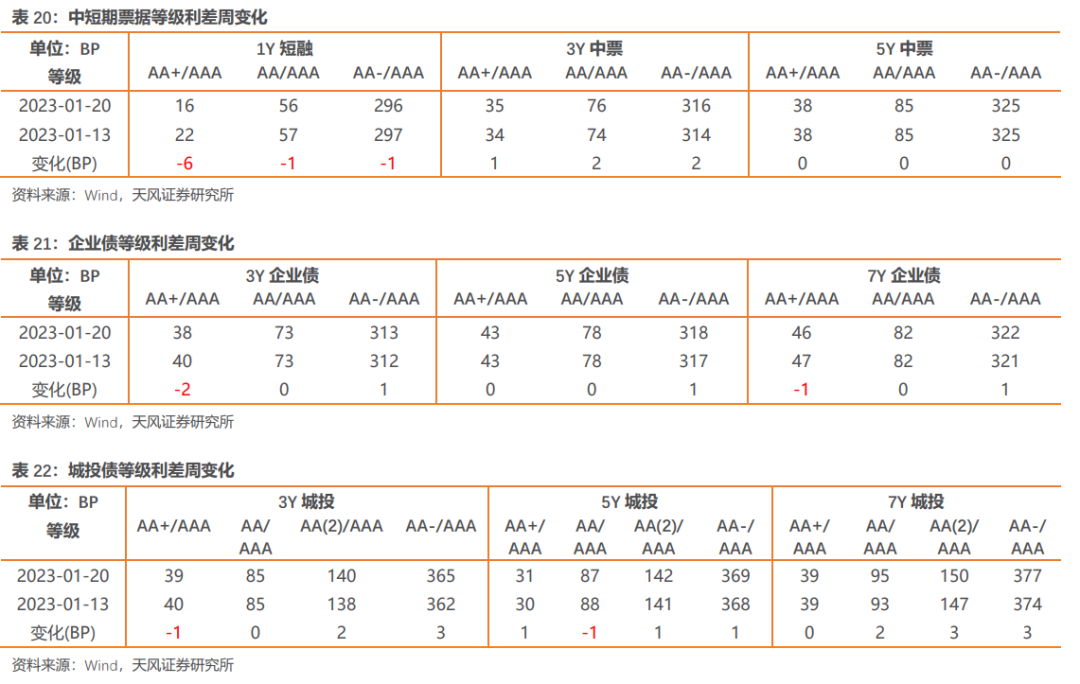

信用利差整体扩大。具体来看,中短期票据收益率曲线1年期各等级信用利差变动-12--6BP,3年期各等级信用利差扩大3-5BP,5年期各等级信用利差均扩大2BP;企业债收益率曲线3年期各等级信用利差扩大1-4BP,5年期各等级信用利差扩大3-4BP,7年期各等级信用利差扩大3-5BP;城投债收益率曲线3年期各等级信用利差扩大0-4BP,5年期各等级信用利差扩大3-5BP,7年期各等级信用利差扩大3-6BP。

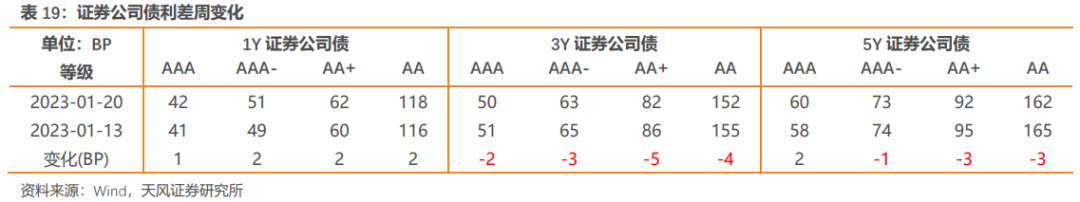

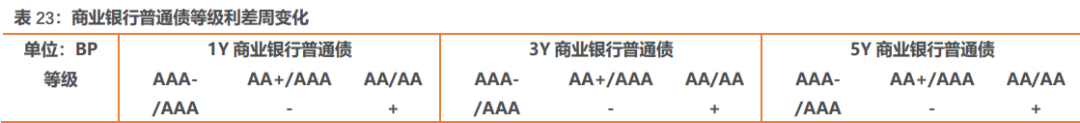

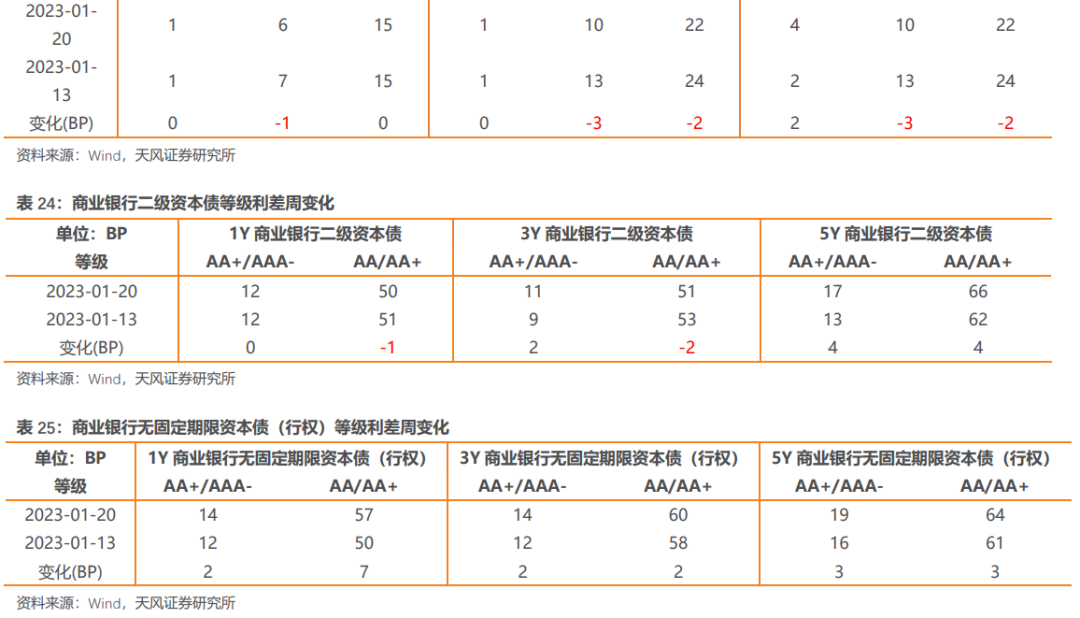

金融债信用利差涨跌互现。商业银行普通债收益率曲线1年期各等级信用利差变动0-1BP,3年期各等级信用利差变动-11--6BP,5年期各等级信用利差变动-3-2BP;商业银行二级资本债收益率曲线1年期各等级信用利差变动-4--2BP,3年期各等级信用利差变动-3-0BP,5年期各等级信用利差变动-3-4BP;商业银行无固定期限资本债(行权)收益率曲线1年期各等级信用利差变动-8-1BP,3年期各等级信用利差变动-3-1BP,5年期各等级信用利差扩大0-6BP;证券公司债收益率曲线1年期各等级信用利差扩大1-2BP,3年期各等级信用利差变动-5--2BP,5年期各等级信用利差变动-3-2BP。

各类信用等级利差整涨跌互现。具体来看,中短期票据收益率曲线1年期AA+、AA和AA-较AAA等级利差变动-6--1BP,3年期等级利差扩大1-2BP,5年期等级利差保持不变;企业债收益率曲线3年期AA+、AA和AA-较AAA等级利差变动-2-1BP,5年期等级利差扩大0-1BP,7年期等级利差变动-1-1BP;城投债收益率曲线3年期AA+、AA和AA-较AAA等级利差变动-1-3BP,5年期等级利差变动-1-1BP,7年期等级利差扩大0-3BP。

各类信用等级金融债等级利差涨跌互现。商业银行普通债收益率曲线1年期AA+、AA和AA-较AAA等级利差变动-1-0BP,3年期AA+、AA和AA-较AAA等级利差变动-3-0BP,5年期AA+、AA和AA-较AAA等级利差变动-3-2BP;商业银行二级资本债普通债收益率曲线1年期AA+较AAA-、AA较AA+等级利差变动-1-0BP,3年期AA+较AAA-、AA较AA+等级利差变动-2-2BP,5年期AA+较AAA-、AA较AA+等级利差均扩大4BP;商业银行无固定期限资本债(行权)收益率曲线1年期AA+较AAA-、AA较AA+等级利差扩大2-7BP,3年期AA+较AAA-、AA较AA+等级利差扩大2-2BP,5年期AA+较AAA-、AA较AA+等级利差均扩大3BP;证券公司债收益率曲线1年期AA+、AA和AA-较AAA等级利差扩大0-1BP,3年期AA+、AA和AA-较AAA等级利差变动-2-1BP,5年期AA+、AA和AA-较AAA等级利差变动-3-0BP。

4.2. 交易所市场

交易所公司债市场和企业债市场交易活跃度下降。公司债成交活跃债券净价上涨数小于下跌数,企业债成交活跃债券净价上涨数小于下跌数;总的来看公司债净价上涨221只,净价下跌249只;企业债净价上涨113只,净价下跌167只。

5、附录

上一篇 每周高频观察